为着力构筑推动经济持续回升向好的的基石,近段时间中央频频出招,密集出台了一揽子与经济增长、房地产、资本市场改革相关的利好政策,直面市场关切。在积极信号催化下,A股市场显企稳迹象,分析人士指出,后市随着政策的持续发力有望进一步修复。

政策“组合拳”,为资本市场注入“强心针”

中央一直致力通过多渠道多举措的方式刺激经济、扩大内需。在货币端,多家全国性商业银行9月1日起再度下调存款挂牌利率,这是继今年6月初全国性商业银行下调存款挂牌利率后,时隔不到三个月再度下调。

作为经济支柱行业的房地产重磅政策频出,降首付比例、降存量房贷利率之外,全国各城市开始全面进入“认房不认贷”时代,将进一步释放住房购买力。

在改善经济基本面的同时,中央对资本市场也进行了重要改革。7月24日中共中央政治局会议明确提出“要活跃资本市场,提振投资者信心”,监管部门高效响应,从投资端、融资端、交易端等方面综合施策,包括结算备付金比例下调、证券交易经手费下调、证券交易印花税减半征收、规范股份减持、调降融资保证金比例以及优化IPO、再融资监管安排等。

其中,证券交易印花税减半征收将为投资者带来实质性利好。首先,降低交易成本将直接提高投资者的收益,增加投资者参与市场的积极性。其次,政策的实施将增强资本市场的活力,提高市场的流动性,有助于实现资本的有效配置,进而推动经济的发展。

一套政策组合拳下来,A股面临的基本面、政策面、资金面都得到了改善,为市场走出低迷提供重要基础。对于后市的走向,市场也预期乐观。兴业证券指出,当前,随着各种积极信号不断出现、风险偏好回暖,市场已经熬过了最困难的阶段,后续有望迎接修复的曙光。平安证券最新研报指出,政策共振发力将扭转市场颓势,A股市场迎来触底回升。

复苏拐点将至,专业投顾重要性凸显

出于市场信心的提振以及对后市的看好,不少券商机构表示看好当下的配置时机。中信证券认为,当前市场底部区域特征更加清晰,风险收益比更佳,是积极入场的时点,市场将迎接“金九”行情。民生证券表示,国内经济进一步向上的动能正在孕育,与中国经济基本面相关的资产正在逐步企稳,海外的紧缩预期正在放缓,A股的反弹时刻或已来临。

中银国际证券则分析指出,A股盈利探底,复苏拐点将至,“金九银十”行情可期。一方面,8月PMI数据显示内需向好的积极因素不断增加;另一方面,工业企业利润增速已经出现了明显触底回升迹象,预计A股盈利将在下半年迎来拐点。

市场往后走势整体乐观,投资者要关注投资机会,但风险也不容忽视。投资并非简单的“买涨买跌”,而是需要有系统的知识和长期的实践积累,虽然资本市场逐渐向好,但“股市有风险,投资需谨慎”。如缺乏足够的投资知识和风险认知,投资者会更容易受到市场的影响,做出冲动的投资决策,从而造成损失。

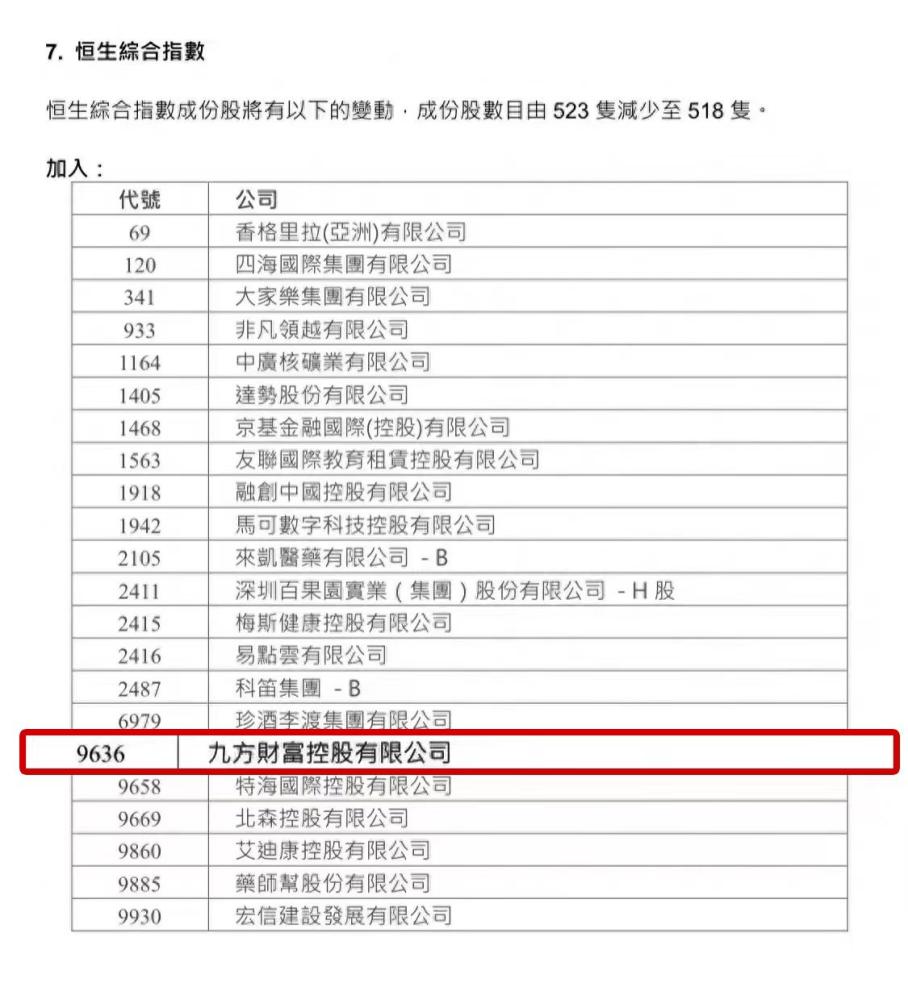

正因此,为了做出更科学、理性的投资决策,不少投资者在提升自我的同时会选择借助专业投顾机构的力量完成投资决策。比如,在投教行业深耕多年的九方财富(09636. HK)就深受投资者欢迎,该公司于今年3月10日在港交所挂牌上市,被誉为国内“证券投教第一股”,上市不到半年便顺利纳入“港股通”。

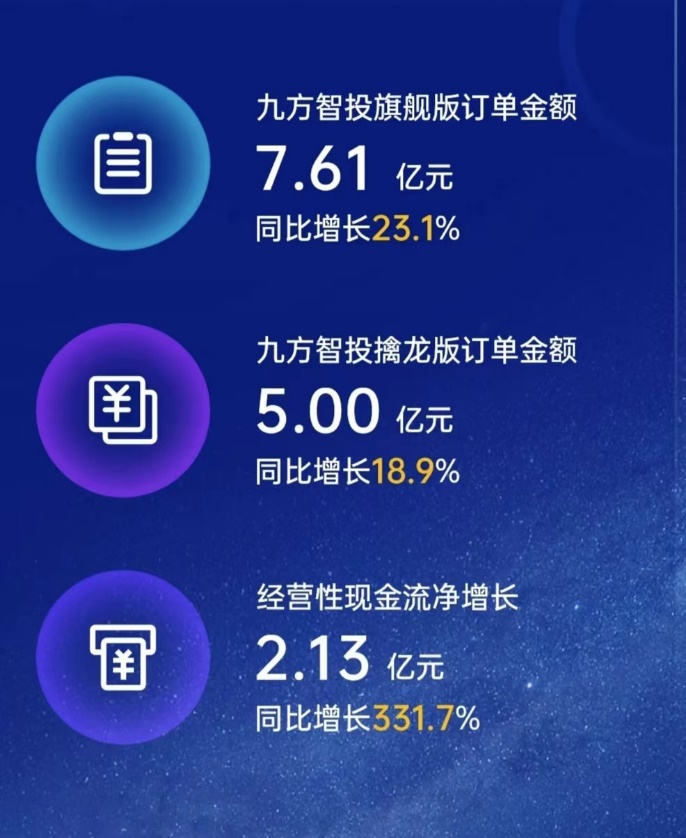

能拿到“港股通”的门票,说明九方财富自身素质足够硬,长期投资价值被认可。投顾行业讲究“三分投,七分顾”,一家投顾机构能不能担任好“顾”的角色是关键所在。九方财富非常注重顾问服务能力的建设,不但配备了专业且规模领先的证券投资顾问团队,而且在金融科技上的投入也不遗余力,利用人工智能、大数据等前沿科技持续提升投资者的投资体验。不久前的8月,该公司对外推出了行业内首款智能投顾数字人产品——“九哥”,可提供大盘分析、板块挖掘、热点追踪、个股诊断等八大核心服务。无论是“金融小白”还是“投资高手”的信息需求或分析需求,“九哥”都可以一一满足。

可以说,九方财富不仅仅自己是资本市场的一匹“良马”,它还可以帮助投资者在复杂多变的市场环境中找到更多“良马”。

今年8月初,为充分释放消费潜力,中央出台了《关于恢复和扩大消费的措施》。措施中明确提出,需要让老百姓的“钱袋子”鼓起来,包括想方设法提高居民财产性收入,让居民通过股票、基金等渠道也能赚到钱,从而化消费意愿为消费能力。

话讲得很明白,意思也很明确,就是想让投资者在股市中赚到钱。从前述一揽子利好政策也可以看出,这不仅仅是一句口号,中央是切切实实地在行动,经济稳定增长、资本市场逐步修复趋势明显。

聪明的人善于利用工具。在资本市场整体积极向好的大环境下,一位有实力的专业投资顾问将更好地协助投资者在当前市场环境下实现价值。