近日,益海嘉里金龙鱼粮油食品股份有限公司(下称“金龙鱼”)更新了招股书,距登陆创业板更近一步。招股书显示,金龙鱼2018年的营收和净利润分别是1670.74亿元和55.17亿元,都位居创业板前列。

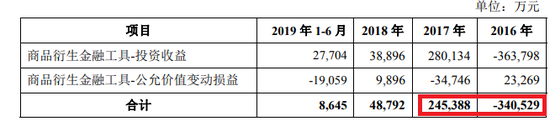

在靓丽业绩的背后,金龙鱼套期保值风险不容忽视。2016年,金龙鱼因购买商品衍生金融工具损失34.05亿元,2017年因购买商品衍生金融工具收益24.54亿元,这直接影响了当期净利润。尽管金龙鱼账面上的衍生金融资产占比不高,但由于衍生金融工具高风险、高杠杆、高专业性等特征,未来仍可能很大程度上影响公司盈利。

此外,与同行公司对比可以发现,金龙鱼的财报有“存贷双高”的特征。尽管存贷双高并不意味着财务造假,但可以证明公司的资金配置效率还有待提高。同时,公司有息负债不断增长所产生巨额利息费用也不容小视,其直接影响着公司盈利的高低。

“存贷双高”为哪般?

与康美药业、康得新等财务造假的公司相比,金龙鱼的“存贷双高”可让投资者少些担心。

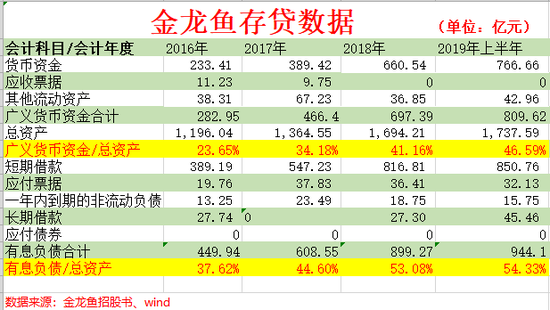

海通证券《从康得新债券违约看存贷双高》研究报告指出,存贷双高指公司账面显示的货币资金与有息负债同时处于较高水平。“存”为广义货币资金,数额等于货币资金、应收票据和其他流动资产三个科目的总和。有息负债按照期限可以划分为短期和长期有息负债,其中短期有息负债包括短期借款、应付票据、一年内到期的非流动负债以及应付短期债券。长期有息负债包括长期借款和应付债券。

该研究报告还认为,“双高”对于不同的企业,很难用一个绝对数额作为标准来定义。可用两个相对指标,即:货币资金/总资产、有息负债/总资产来衡量企业货币资金与有息负债的水平,再通过行业或存量企业数据的均值或中位数划定标准。

招股书显示,2016-2018年,2019年上半年,金龙鱼账面上的货币资金、应收票据的其他流动资产之和分别为282.95亿元、466.4亿元、697.39亿元和809.62亿元,分别占当期总资产的23.65% 、34.18% 、41.16% 和46.59%;有息负债(短期借款、应付票据、一年内到期的非流动负债、长期借款和应付债券)之和分别为449.94亿元、608.55亿元、899.27亿元和944.1亿元,分别占当期总资产的37.62% 、44.60% 、53.08%和54.33%。

如果用货币资金/总资产、有息负债/总资产这两个指标衡量货币资金及有息负债水平的话,金龙鱼存在明显的“存贷双高”之特征。

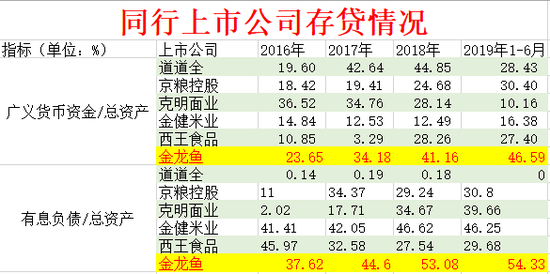

招股书中,金龙鱼将道道全、京粮控股、金健米业、克明面业、西王食品等5家公司作为可比同行。对比可知,无论是货币资金、有息负债的绝对规模,还是货币资金/总资产、有息负债/总资产这两个指标,金龙鱼都远超上述5家上市公司。

从绝对规模上看,5家同行公司中,货币资金和有息负债最高的是西王食品,其2018年的广义货币资金约为29亿元,有息负债约为28.31亿元,皆远低于金龙鱼同期水平。

从货币资金/总资产、有息负债/总资产指标看,最具代表性的是京粮控股2019年上半年这两个指标都超过了30%,其他公司都没有出现类似情况。而金龙鱼2017年以来,货币资金/总资产、有息负债/总资产这两个指标都超过了30%,2018年以后都超过了40%,远高同行。

对比同行数据,金龙鱼的资产负债结构呈现“存贷双高”的特征。那出现“存贷双高”是否意味着财务造假?财务分析人士认为,财务造假可能会出现存贷双高,正常经营也会出现存贷双高。

国海证券《存贷双高难自洽》研究报告指出,集团层面合并报表、企业所处行业需要、短期内有重大支出项目、货币资金受限以及财务造假都有可能出现“存贷双高”。海通证券《从康得新债券违约看存贷双高》研究报告也指出,集团型公司在合并报表层面、虚增货币资金、货币资金中存在未披露的大额受限资金皆有可能出现存贷双高。

那究竟是什么原因导致金龙鱼出现存贷双高?首先分析金龙鱼的“存贷双高”是否有造假的可能。

已被监管部门证实造假的康美药业,其2016-2018 年财务报告存在重大虚假。一是使用虚假银行单据虚增存款,二是通过伪造业务凭证进行收入造假,三是部分资金转入关联方账户买卖本公司股票。

在康美药业被证实造假之前,其表现预示着较高的造假可能。数据显示,康美药业母公司的货币资金/总资产、有息负债/总资产的比例都超过了90%,远高于同行水平,这是康美药业存贷双高的第一大异常。异常二是,康美药业账上放着几百亿的货币资金不用,反而增加有息负债至几百亿元,产生十几亿元的利息费用。异常三,在账面“不缺钱”的情况下,康美药业的前几大股东几乎质押了所有股份,也印证公司资金并不充裕。

康得新在被证实造假之前也存在与康美药业相同的异常。

笔者从货币资金收益率以及大股东质押情况分析金龙鱼的存贷情况。2016-2018年,金龙鱼账面上的货币资金(狭义)分别为233.41亿元、389.42亿元和660.54亿元,同比分别增长66.84%(2017年度)和69.62%(2018年度);利息收入分别为6.32亿元、9.93亿元和27.05亿元。货币资金用利息收入/货币资金指标简单计算,2016-2018年金龙鱼的货币资金收益率分别约为2.7%、2.55%和4.09%,高于国内银行一年期定期存款利率。

招股书显示,金龙鱼控股股东不存在质押的情况,董事、高管、监事及近亲属质押股份的比例很小。

因此,从货币资金收益率以及大股东质押的情况不能断定金龙鱼的货币资金存在造假。那金龙鱼的“存贷双高”是因何产生的?

很可能是金龙鱼子公司较多,进而在合并报表层面出现的“存贷双高”。截止2019年6月30日,金龙鱼拥有153家境内控股子公司、18家境外控股子公司、21家主要参股公司及42家分公司。子公司较多的集团公司,可能部分子公司现金充裕,而部分子公司有息负债规模较大,从而在合并报表层面出现“存贷双高”。

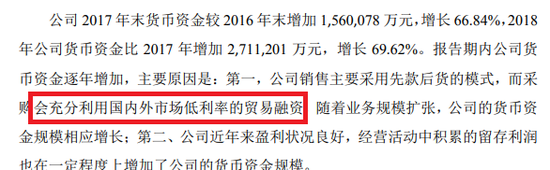

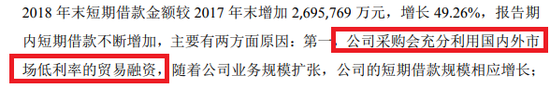

招股书中,金龙鱼并没有披露存贷双高的原因,但给出了货币资金及短期借款规模急剧增长的重要原因:公司采购会利用国内外市场低利率的贸易融资,随着业务扩张,货币资金、短期借款相应增长。

资金配置效率待提高

无论金龙鱼的“存贷双高”是由于何种原因产生,其巨额有息负债产生的数十亿元利息费用是无争议的事实。2016-2018年、2019年上半年,金龙鱼的短期借款金额分别为389.19 亿元、547.23亿元、816.81亿元和850.76 亿元,同比分别增长40.61%(2017年度)和49.26%(2018年度);应付票据金额分别为19.76 亿元、37.83 亿元、36.41 亿元和32.13 亿元;一年内到期的非流动负债分别为13.25亿元、23.49亿元、18.75 亿元和15.75 亿元;长期借款分别为27.74 亿元、0亿元、27.3亿元和45.46 亿元。

2016-2018年、2019年上半年,金龙鱼的利息费用分别是5.09 亿元、13.2亿元、24.52 亿元和14.24 亿元,分别是当期归母净利润的99.6%、26.39%、47.82%和89.17%。如果公司提高资金配置效率,降低有息负债规模,公司净利润或还有很大提升空间。

海通证券《从康得新债券违约看存贷双高》研究报告认为,企业集团合并报表形成的高存高贷反映出集团内部资金管理分散,配置效率较低。通常可以由设置集团内部的财务公司加强资金的统筹利用效率,从而改善这种资源浪费的局面。

此外,金龙鱼不断增长的有息负债也使得公司偿债能力弱于同行。2016-2018年、2019年上半年,金龙鱼的流动比例分别是1.12倍、1.19倍,1.19倍和1.18倍,低于同行同期的算数平均值1.93倍、1.64倍、1.79倍和2倍;金龙鱼的速动比率分别是0.71倍、0.75倍、0.83倍和0.89倍,低于同行同期的算数平均值1.44倍、1.1倍、1.26倍和1.31倍;金龙鱼的资产负债率分别是61.20%、58.17%、62.97%和62.88%;高于同行同期的算数平均值41.47%、47.53%、44.62%和43.68%。

不容忽视的套期保值风险

招股书显示,金龙鱼报告期内的归母净利润及扣非归母净利润波动都非常大。2016-2018年、2019年上半年,公司的归母净利润分别为5.11 亿元、50.01 亿元、51.28 亿元和15.97 亿元,同比分别增长877.97 %(2017年度)和2.53%(2018年度);分别实现扣非归母净利润1.19 亿元、7.36亿元、42.15亿元和12.4亿元,同比分别增长519%(2017年度)和472.94 %(2018年度);非经常性损益金额分别为3.93亿元、42.65亿元、9.12亿元和 3.57亿元,波动也非常明显。

分析可知,金龙鱼净利润和非经常损益波动较大的主要原因竟是商品衍生金融工具投资收益的大幅波动。受大宗商品市场价格波动的影响,金龙鱼的主要原材料采购及部分产品销售价格会产生波动,因此会购买期货、期权等商品衍生金融工具进行套期保值。

招股书显示,金龙鱼2016年商品衍生金融工具损失34.05亿元,主要原因为阿根廷洪水和交易型基金在期货市场上的大量参与的共同影响,2016年二季度大豆期货价格出现异常波动,公司为套期保值进行的期货交易从而导致了重大亏损。公司2017年商品衍生金融工具收益24.54亿元,主要因为2017年CBOT大豆合约价格总体呈现下降趋势,公司为套保进行的期货交易收益较大。

金龙鱼也提示了套期保值风险,称公司在开展套期保值业务的同时,会面对套期保值交易本身所带来的各种风险,如基差风险、期货交易保证金不足的财务风险、偏离套期保值宗旨的期货交易风险等。

但套期保值的风险不止于此,金龙鱼投资能力的高低也决定了风险的大小。由于衍生金融工具投资具有高专业性、高杠杆及高风险等特征,金龙鱼在操作时稍有不慎,皆有可能带来很大损失。比如,2016年的阿根廷洪水,尽管属于自然灾害,但也是商品衍生金融工具投资所需考虑的非市场因素,体现的是高专业性。而“交易性基金在期货市场上大量参与”等因素,更是衍生品投资应该做足的基本功课。

责任编辑:公司观察